Thị trường vận tải biển đã có nhiều thay đổi lớn, diễn biến xấu đi nhanh chóng theo xu hướng kinh tế toàn cầu. Sản lượng vận tải biển đã giảm tốc, trong khi giá cước vận tải có thể sẽ vẫn chịu áp lực cho đến năm 2023.

Chỉ số giá cước vận tải container giảm sâu

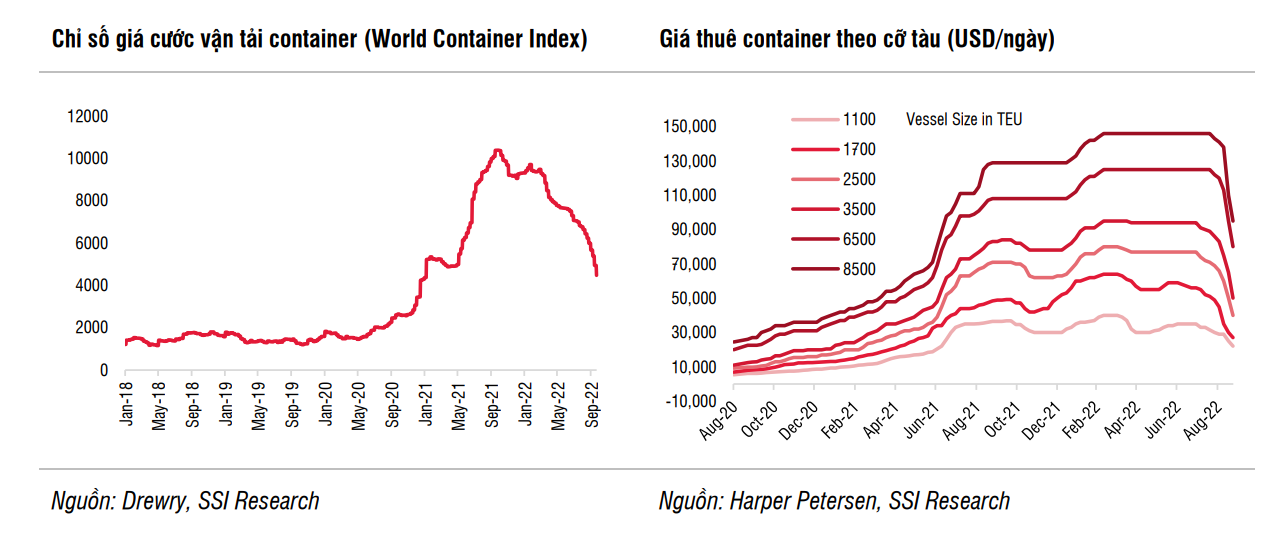

Trên thị trường quốc tế, giá thuê tàu với các cỡ tàu khác nhau bất ngờ giảm 30~50% chỉ trong một tháng, và giảm 30~60% so với mức đỉnh vào tháng 3 năm 2022. Đây là hệ quả của nhu cầu yếu trong bối cảnh thị trường lo ngại nguồn cung tàu mới sẽ tham gia vào thị trường trong hai năm tới (làm tăng 28% tổng trọng tải hiện tại). Mặc dù giá thuê hiện tại vẫn cao hơn 3 đến 4 lần so với hai năm trước, nhưng tốc độ giảm đã khiến thị trường ngạc nhiên và được dự báo có khả năng giảm sâu hơn trong ngắn hạn.

Trong khi đó, giá cước vận tải giao ngay tiếp tục giảm khi Chỉ số giá cước vận tải container (World Container Index) giảm 28% trong tháng qua, tương đương mức giảm 54% kể từ tháng 2 năm 2022. Nhiều chuyên gia trong ngành đồng ý rằng mùa cao điểm vận tải biển thường thấy hàng năm có khả năng sẽ không xảy ra trong năm nay do hàng tồn kho của nhà bán lẻ ở mức cao và nhu cầu tiêu dùng suy yếu.

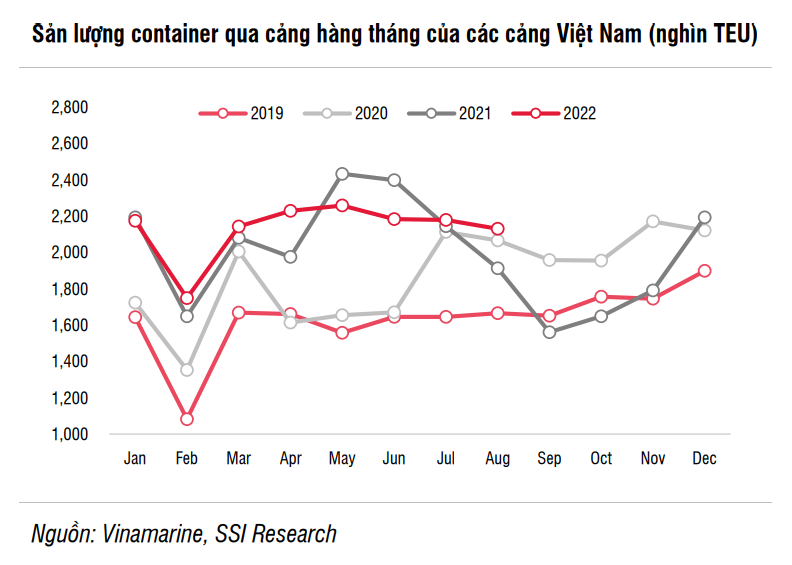

Ở thị trường nội địa, sản lượng hàng hóa thông qua cảng đã giảm dần trong những tháng gần đây. Tổng sản lượng container thông qua cảng tăng 17,5% so với cùng kỳ trong tháng 8 và chỉ tăng 2,2% trong 8 tháng đầu năm 2022.

Mặc dù tốc độ tăng trưởng so với cùng kỳ đã phục hồi kể từ tháng 8 do mức nền so sánh thấp của năm ngoái, nhưng sản lượng vận tải hàng tháng đang giảm dần.

Theo thông tin mà SSI Research nhận được, sản lượng xuất khẩu sang thị trường quốc tế như Mỹ và Châu Âu tiếp tục giảm trong tháng 9 tại các cảng lớn như Cái Mép và Lạch Huyện. Trong khi đó, vận tải nội địa chịu ảnh hưởng bởi chính sách giãn cách xã hội tại Trung Quốc, đã giảm 2,6% so với cùng kỳ trong 8 tháng đầu năm 2022. Do đó, giá cước vận tải nội địa đã giảm 5 - 10% trong quý 3/2022.

Lưu ý rằng giá cước vận tải nội địa tiếp tục được hỗ trợ bởi nguồn cung thấp do một số lượng lớn tàu được giữ tại thị trường quốc tế theo các hợp đồng thuê tàu. Dự báo giá cước hiện tại có thể được duy trì trong quý 4/2022 do sản lượng vận tải sẽ cải thiện vào cuối năm.

Tình trạng cung vượt cầu vẫn khó tránh khỏi

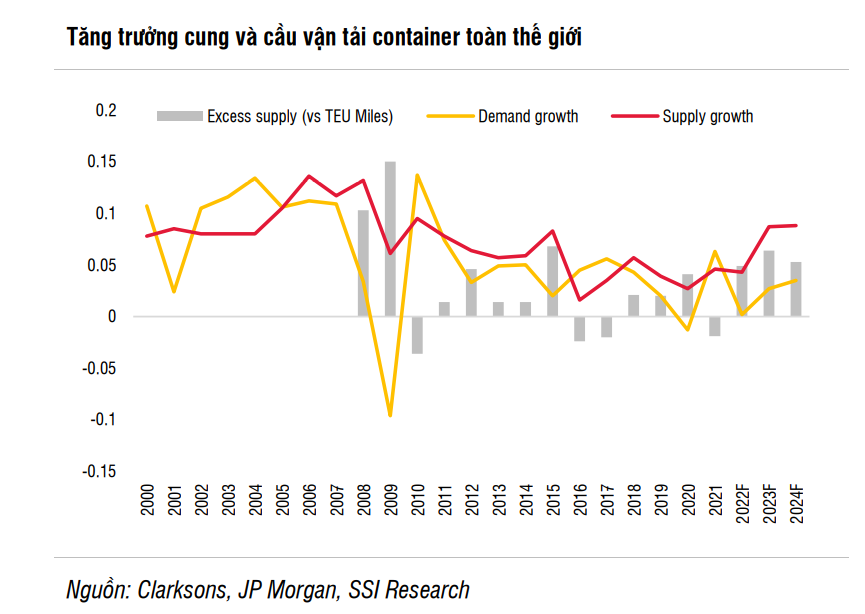

Là một ngành điển hình vận động theo chu kỳ, ngành vận tải biển thường bùng nổ khi tăng trưởng nguồn cung chậm hơn so với tăng trưởng nhu cầu và suy thoái khi nguồn cung tàu mới gia nhập thị trường trong khi nhu cầu đột ngột giảm.

Độ biến động của chu kỳ ngành rất lớn bởi chu kỳ đầu tư dài lên đến hai năm để đóng một con tàu mới. Hơn nữa, sự phát triển của lĩnh vực vận tải container theo hướng sử dụng các tàu có kích cỡ lớn hơn và động cơ xanh sạch hơn đã khiến các hãng vận tải liên tục phải đầu tư vào các tàu mới.

Theo SSI Research, sự bùng nổ nhu cầu trong giai đoạn hiện tại chủ yếu là do tác động của dịch Covid nên kém bền vững hơn so với giai đoạn trước cuộc khủng hoảng năm 2008, khi quá trình toàn cầu hóa diễn ra mạnh mẽ và hoạt động thương mại gia tăng trên toàn thế giới.

Ngược lại, các hãng vận tải hiện nay cũng thận trọng hơn khi đầu tư đóng mới tàu, tỷ lệ đơn đóng mới trên tổng đội tàu chỉ đạt 28%, so với mức 70% trong cuộc khủng hoảng năm 2008. Trong điều kiện bình thường, tỷ lệ đơn đóng mới này không quá lớn vì quá trình bàn giao tàu sẽ diễn ra trong 2-3 năm, nhất là khi tình trạng ùn tắc cảng vẫn còn kéo dài.

Cũng cần lưu ý rằng các quy định mới của IMO về hạn chế phát thải khí carbon sẽ có hiệu lực kể từ năm 2023, các quy định này sẽ yêu cầu các hãng vận tải giảm lượng khí thải bằng cách giảm tốc độ chạy tàu, nâng cấp tàu hoặc mua tín chỉ carbon. Quy định mới ước tính sẽ làm giảm 5~10% năng lực hoạt động của đội tàu.

Tuy nhiên, tình trạng cung vượt cầu vẫn khó tránh khỏi nếu tất cả các đơn hàng được giao xong mà nhu cầu tiêu dùng vẫn chưa phục hồi.

Đối mặt với nguy cơ cung vượt cầu trong hai năm tới, các hãng vận tải sẽ giới hạn nguồn cung để kiểm soát giá cước, điều này hiện dễ thực hiện hơn trước đây do phần lớn năng lực vận tải toàn cầu do các hãng vận tải hàng đầu kiểm soát. Do đó, nhiều người tin rằng giá cước giao ngay sẽ tìm thấy điểm cân bằng cao hơn mức trước Covid và mang lại hy vọng hạ cánh mềm cho ngành vận tải biển.

Triển vọng không mấy sáng của các cổ phiếu ngành cảng và vận tải biển

Kể từ khi dịch COVID-19 xuất hiện, giá cổ phiếu doanh nghiệp ngành cảng biển - vận tải biển lên cao dựng đứng nhờ giá cước vận tải biển bắt đầu vào chu kỳ tăng phi mã và giao thương xuất nhập khẩu sôi động. Đà tăng kéo dài tới khoảng giữa năm 2022 thì bắt đầu có dấu hiệu hạ nhiệt cùng với sự đi xuống của giá cước vận tải quốc tế.

Nhận định về một vài doanh nghiệp trong ngành, SSI Research ước tính lãi ròng HAH năm 2022 có thể đạt 873 tỷ đồng (tăng 96%), tuy nhiên sau đó giảm 12% xuống 768 tỷ đồng vào năm 2023 và giảm thêm 18% xuống 631 tỷ đồng vào năm 2024.

Trong khi đó, với dự báo tăng trưởng xuất khẩu của Việt Nam có thể giảm tốc do nhu cầu toàn cầu suy yếu, sản lượng xếp dỡ tại cảng Gemalink của CTCP Gemadept (GMD) trong năm 2022 có thể đạt 1,2 triệu TEU - thấp hơn so với mục tiêu 1,4 triệu TEU ban đầu cho năm 2022. Vào năm 2023, SSI dự báo Gemalink có thể đạt 1,4 triệu TEU, tăng 17%. Tổng khối lượng hàng hóa qua các cảng của GMD tại Hải Phòng cũng sẽ tăng 7% vào năm 2022 và sau đó giảm tốc xuống mức tăng 2% vào năm 2023.

Ngoài ra, việc thoái vốn vườn cao su sẽ khó hoàn tất vào năm 2022, do đó dự báo 50~100 tỷ đồng sẽ cần được hạch toán vào khoản mục chi phí khác trong nửa cuối năm 2022 để trích lập dự phòng. SSI Research ước tính lợi nhuận trước thuế của GMD có thể tăng 49% lên 1.202 tỷ đồng vào năm 2022 và tăng 7,6% lên 1.294 tỷ đồng vào năm 2023.

Do giá cổ phiếu đã giảm mạnh, SSI Research duy trì khuyến nghị khả quan đối với cả HAH và GMD, đồng thời giảm giá mục tiêu 1 năm lần lượt xuống 54.000 đồng/cổ phiếu (từ 84.500 đồng/cổ phiếu) và 55.600 đồng/cổ phiếu (từ 65.000 đồng/cổ phiếu).

Trung Anh

Nguồn: thuongtruong.com.vn