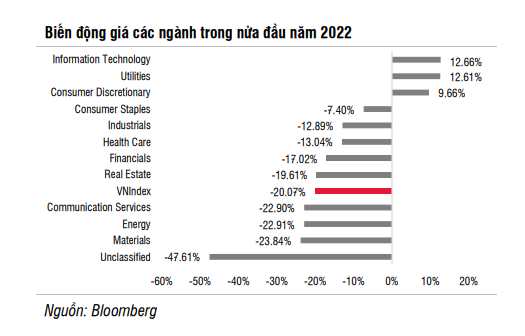

Theo báo cáo "Triển vọng Thị trường Việt Nam nửa cuối năm 2022 và năm 2023" của SSI Research, kết thúc 6 tháng đầu năm 2022, VN Index đã giảm 20%. Mặc dù mức giảm tương đương với nhiều thị trường khác, chỉ số VN30 có mức giảm thấp hơn ở mức 18,7% trong nửa đầu năm, cho thấy nhiều cổ phiếu vốn hóa trung bình và nhỏ đã trải qua một đợt điều chỉnh sâu hơn (lên đến 50%-70% ở một số cổ phiếu). Tỷ lệ giao dịch của nhà đầu tư nước ngoài được cải thiện lên 8,4% trong 6 tháng đầu năm, cao hơn mức 5%-6% vào năm 2021 - nhưng thấp hơn nhiều so với mức 15% trước Covid (năm 2019) do các nhà đầu tư cá nhân giao dịch kém sôi động.

Theo SSI, giá trị giao dịch trung bình hàng ngày trong 6 tháng đầu năm 2022 xấp xỉ mức trung bình của năm 2021. Vào cuối tháng 7, thanh khoản thị trường chỉ ở mức một phần ba so với mức đỉnh được thiết lập vào cuối năm 2021 và không thấy có nhiều xác suất giảm thêm đối với thanh khoản hàng ngày của thị trường.

Nhà đầu tư trong nước sẽ tiếp tục phải lo lắng về các rủi ro bên ngoài, bao gồm lạm phát tại Mỹ, Fed tăng lãi suất và suy thoái toàn cầu. Tất cả những rủi ro này có thể dẫn đến những khả năng về kim ngạch xuất khẩu giảm sút, từ đó gây áp lực lên VND; và nhu cầu trong nước yếu đi do lạm phát cao.

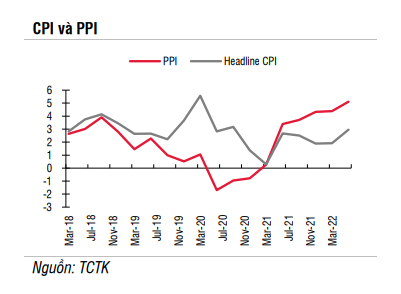

Theo phân tích của SSI Research, trong khi số liệu kinh tế vĩ mô nửa cuối năm 2022 được kỳ vọng vẫn cho thấy sự kết hợp hài hòa giữa tỷ lệ lạm phát trong tầm kiểm soát và mức tăng trưởng GDP cao, (trên mức nền thấp của năm 2021), thì diễn biến vĩ mô năm 2023 có thể có nhiều khó khăn hơn. Trong nửa đầu năm 2023, nhiều khả năng chỉ số CPI sẽ bật tăng cao vượt mức mục tiêu 4%, trong khi đó tăng trưởng kinh tế sẽ bắt đầu chậm dần lại.

Áp lực tăng giá đối với nhiều nhóm hàng hóa/dịch vụ vốn thuộc nhóm Nhà nước quản lý về giá (như điện, nước, giáo dục, y tế…) là khó có thể tránh khỏi. Ưu tiên hàng đầu của Chính phủ Việt Nam hiện tại đang là kiểm soát lạm phát, sau đó là tăng trưởng khi rủi ro lạm phát giảm dần. Bên cạnh áp lực lạm phát, việc điều hành chính sách tiền tệ của NHNN sẽ là tâm điểm chú ý trong nửa cuối năm 2022, do mục tiêu điều hành của NHNN là sự cân bằng giữa tốc độ tăng lãi suất và chính sách tăng trưởng tín dụng

SSI kỳ vọng NHNN sẽ thận trọng hơn trong điều hành chính sách tiền tệ, đưa lãi suất VND ở mức hợp lý so với lãi suất USD. Tiền Đồng có thể sẽ mất giá 2,2% vào cuối năm 2022. Đồng thời, NHNN cũng có thể sẽ thận trọng hơn trong việc nâng hạn mức tín dụng cho các NHTM trong nửa cuối năm nay. SSI kỳ vọng tăng trưởng tín dụng của năm 2022 có thể dao động trong khoảng 15% -16%, giảm tốc so với mức 17% so với cùng kỳ trong 6 tháng đầu năm 2022.

SSI có quan điểm tích cực trong ngắn hạn đối với ngành ngân hàng. Rủi ro từ nợ tái cấu trúc do Covid có thể không đáng lo ngại tại các ngân hàng lớn. Dự báo tăng trưởng lợi nhuận 6 tháng cuối năm 2022 của các ngân hàng trong phạm vi nghiên cứu ở mức 38-39%. Tuy nhiên, rủi ro tiềm ẩn của ngành ngân hàng liên quan đến thị trường bất động sản và trái phiếu doanh nghiệp sẽ trở nên rõ ràng hơn vào năm 2023. Theo ước tính, một phần tư tổng số trái phiếu bất động sản đã phát hành sẽ đáo hạn vào năm 2022, trong khi 65% sẽ đến hạn vào năm 2023 và 2024. Rủi ro này sẽ thể hiện rõ hơn vào chất lượng tài sản của các ngân hàng từ năm 2023.

Mặc dù các thách thức và rủi ro hầu hết sẽ trở nên rõ ràng hơn vào năm 2023 hoặc 2024, SSI vẫn kỳ vọng thị trường chứng khoán sẽ có thể phản ánh trước tương lai và tạo đáy sớm hơn do các đợt điều chỉnh gần đây đã phản ánh được một phần những thách thức và rủi ro này. Kịch bản tốt nhất mà SSI đưa ra là Chỉ số VN Index có thể sẽ biến động theo xu hướng sideway cho đến khi các rủi ro và bất ổn lớn được giải quyết.

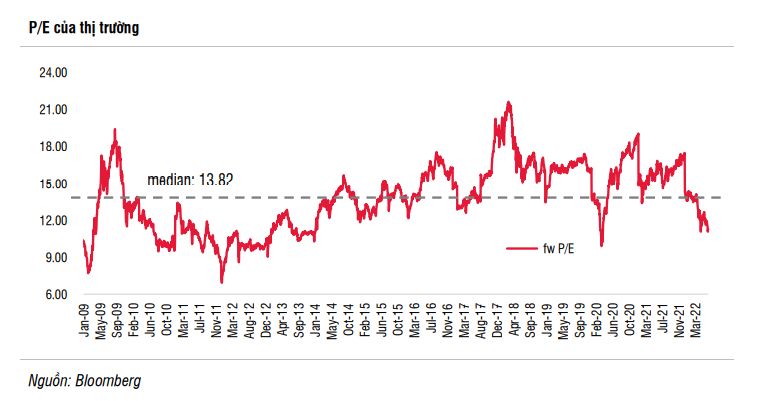

Dựa trên 86 công ty trong phạm vi phân tích, SSI Research ước tính tăng trưởng lợi nhuận bình quân sẽ đạt 19,6% cho năm 2022 (giảm so với mức 21,3% trong báo cáo tháng trước) và 14,8% cho năm 2023. P/E của thị trường đang được định giá là 11 lần cho năm 2022 và 9,7 lần cho năm 2023.

Tuy nhiên, ngành ngân hàng được dự báo vẫn tiếp tục có những kết quả khả quan trong ngắn hạn, do rủi ro từ bất động sản và trái phiếu doanh nghiệp chưa thực sự lộ diện rõ nét. Không tính lĩnh vực ngân hàng, thì tỷ lệ P/E năm 2022 và 2023 sẽ lần lượt là 14,5 lần và 13,1 lần, đây không phải là mức quá hấp dẫn so với mức trong quá khứ.

Các ngành đang có sự phân hóa khá rõ nét với mức tăng trưởng lợi nhuận đạt đỉnh ở các thời điểm khác nhau. Một số ngành được dự báo triển vọng lợi nhuận không khả quan trong 1-2 quý tới, và trên thực tế giá cổ phiếu những ngành này đã bắt đầu điều chỉnh từ khi tăng trưởng lợi nhuận đạt đỉnh (ví dụ ngành thép với tăng trưởng lợi nhuận đạt đỉnh trong quý 2 năm 2021). Trong khi đó, tăng trưởng lợi nhuận ở một số ngành khác có thể vẫn chưa đạt mức đỉnh. SSI khuyến nghị giảm tỷ trọng đối với những ngành mà tăng trưởng lợi nhuận đã đạt đỉnh trong quý 2 hoặc quý 3 năm 2022.

SSI tin rằng năm 2023 sẽ là một năm tăng trưởng dựa vào hoạt động đầu tư. Các gói kích thích kinh tế có thể sẽ giải ngân mạnh hơn trong nửa cuối năm 2022, nhưng phần lớn các gói kích thích này sẽ được giải ngân vào năm 2023. Mặt khác, FDI vẫn là động lực quan trọng đối với tăng trưởng của Việt Nam. Cả hai yếu tố này sẽ là chủ điểm đầu tư của Việt Nam trong dài hạn.

Trung Anh

Nguồn: thuongtruong.com.vn