Dòng vốn FDI tái định hình và những “điểm neo” mới của Việt Nam

Báo cáo triển vọng ngành năm 2026 của VCBS cho thấy, dù chịu tác động ngắn hạn từ bất định thương mại toàn cầu và chính sách thuế đối ứng của Hoa Kỳ, nền tảng dài hạn của thị trường khu công nghiệp vẫn giữ được sự ổn định, thậm chí đang được củng cố mạnh mẽ nhờ dòng vốn FDI định hướng lại, cải cách thể chế và làn sóng đầu tư hạ tầng quy mô lớn.

Giai đoạn 2022–2025 chứng kiến sự tái cấu trúc sâu rộng của dòng vốn FDI toàn cầu. Theo tổng hợp từ UNCTAD và McKinsey, khoảng 75% FDI toàn cầu đang đổ vào các ngành công nghiệp tương lai như trí tuệ nhân tạo, bán dẫn, pin xe điện và sản xuất tiên tiến, trong khi quy mô các ngành truyền thống suy giảm khoảng 30%. Đáng chú ý, các “megadeal” có giá trị trên 1 tỷ USD chỉ chiếm 1% về số lượng nhưng đóng góp tới 50% tổng giá trị đầu tư, phản ánh xu hướng tập trung vốn vào các dự án có hàm lượng công nghệ cao và quy mô lớn.

Song song đó, bất định địa chính trị và thương mại khiến dòng vốn FDI biến động mạnh theo từng thời điểm. Năm 2025 ghi nhận sự trái chiều rõ nét khi tháng 3 đạt mức FDI công bố cao nhất lịch sử, trong khi tháng 5 lại chạm đáy thấp nhất của thập kỷ. Trong bối cảnh đó, xu hướng giảm khoảng cách địa chính trị trong đầu tư và tái cấu trúc chuỗi cung ứng tiếp tục chi phối quyết định của các tập đoàn đa quốc gia.

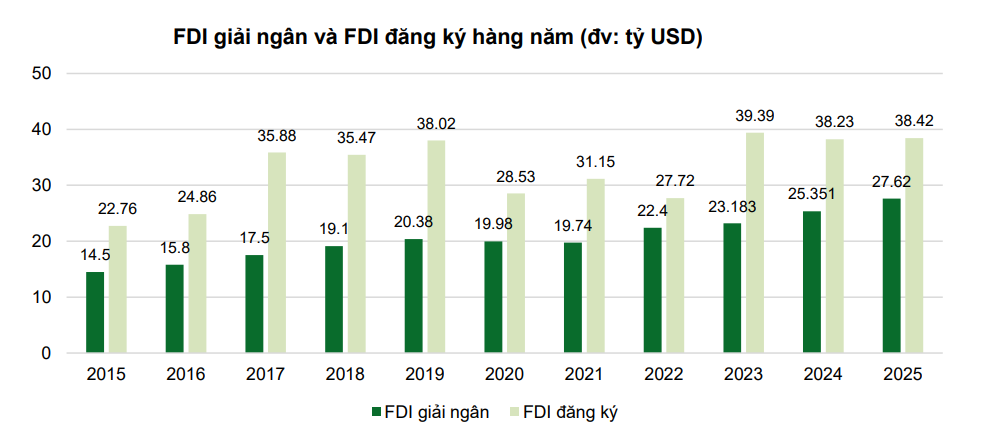

Tại Việt Nam, tổng vốn FDI đăng ký và giải ngân trong năm 2025 vẫn duy trì đà tăng trưởng tương đối tích cực, lần lượt đạt 38,42 tỷ USD và 27,62 tỷ USD. Tuy nhiên, vốn FDI sản xuất đăng ký mới chỉ đạt 18,59 tỷ USD, giảm 28% so với cùng kỳ, phản ánh tâm lý thận trọng của nhà đầu tư trong giai đoạn chính sách thương mại toàn cầu chưa rõ ràng, đặc biệt sau khi Hoa Kỳ công bố các biện pháp thuế đối ứng.

Điểm đáng chú ý là Trung Quốc vươn lên trở thành quốc gia đứng thứ hai về tổng vốn FDI đăng ký vào Việt Nam, chiếm khoảng 17% tổng vốn và dẫn đầu về số lượng dự án với hơn 1.200 dự án mới. Xu hướng này cho thấy Việt Nam tiếp tục đóng vai trò là điểm đến quan trọng trong chiến lược đa dạng hóa chuỗi cung ứng của các doanh nghiệp Trung Quốc, nhất là trong các lĩnh vực điện tử, linh kiện và công nghiệp hỗ trợ.

Năm 2025 được xem là năm bản lề khi chính quyền Hoa Kỳ ban hành chính sách thuế đối ứng mới, áp mức thuế 20% đối với hàng hóa xuất xứ từ Việt Nam và 40% với hàng hóa trung chuyển. Dù mức thuế này tạo ra áp lực đáng kể lên một số ngành xuất khẩu chủ lực như dệt may, điện tử, gỗ và nội thất, VCBS đánh giá đây chưa đủ mạnh để kích hoạt làn sóng dịch chuyển FDI ra khỏi Việt Nam.

Thực tế cho thấy, các quốc gia cạnh tranh trong khu vực Đông Nam Á nhiều khả năng cũng phải đối mặt với mức thuế tương đương, trong khi chi phí thiết lập chuỗi cung ứng mới là rất lớn và mang tính dài hạn. Do đó, phần lớn doanh nghiệp FDI lựa chọn điều chỉnh chiến lược, đa dạng hóa thị trường và phân bổ lại sản xuất, thay vì rút khỏi Việt Nam.

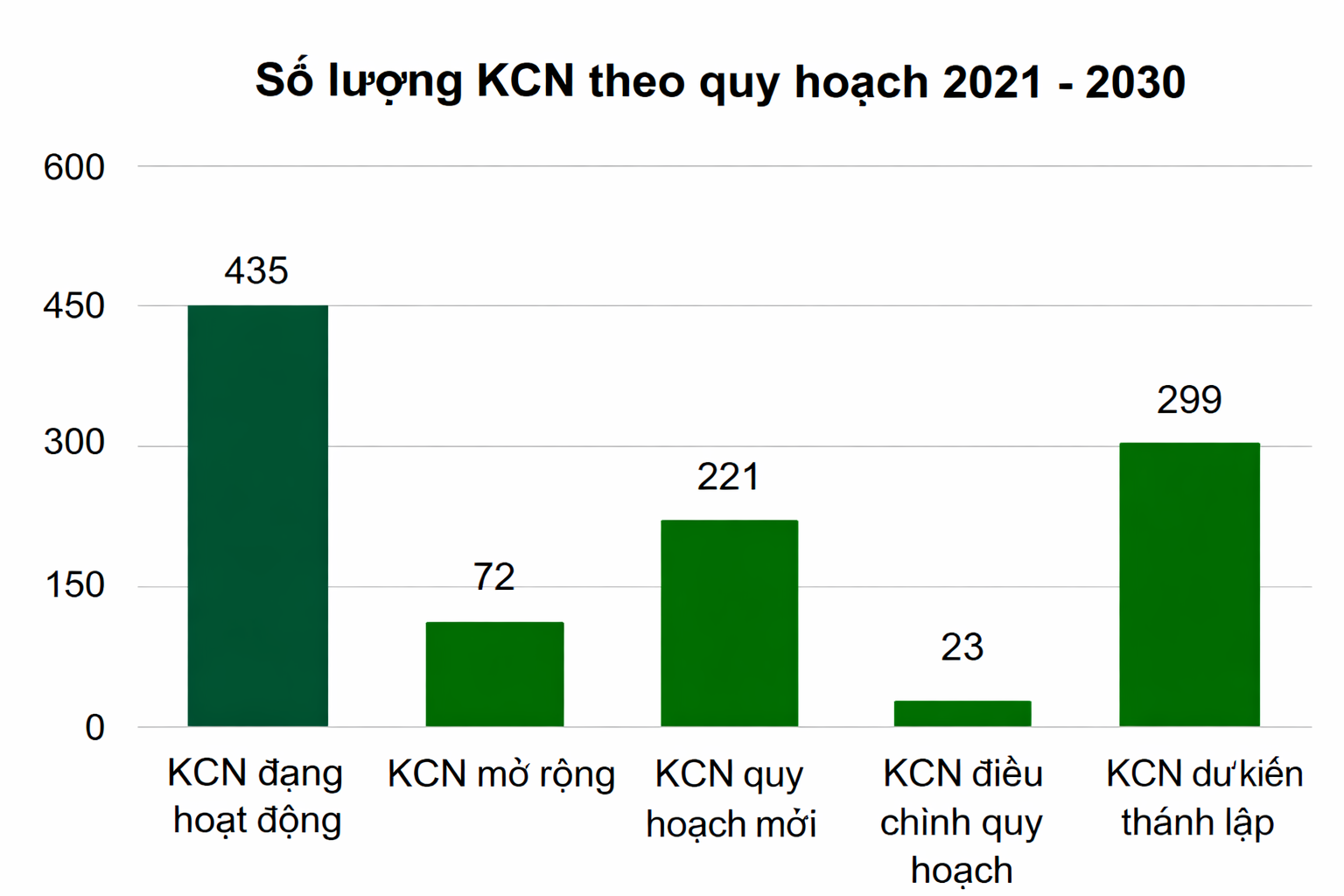

Nguồn cung được “giải phóng” và nền tảng phục hồi từ 2026

Giai đoạn 2024–2025 đánh dấu một bước chuyển quan trọng của thị trường bất động sản khu công nghiệp khi hàng loạt dự án mới được phê duyệt và khởi công sau thời gian dài “nén” nguồn cung. Đây được xem là nền tảng quan trọng để thị trường bước sang giai đoạn phục hồi từ đầu năm 2026, cả về quy mô nguồn cung lẫn khả năng hấp thụ.

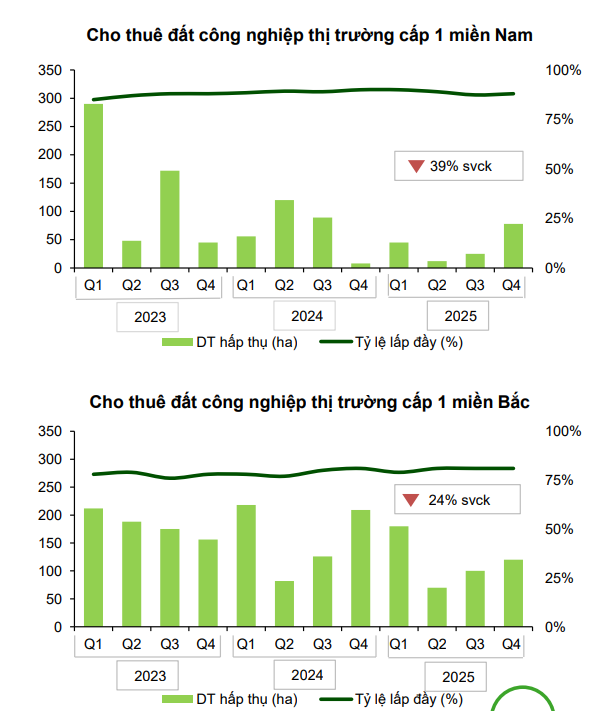

Theo ước tính, khu vực miền Bắc dự kiến bổ sung hơn 1.800 ha đất khu công nghiệp, trong khi miền Nam có thể đón thêm khoảng 3.300 ha, tạo ra dư địa đáng kể cho hoạt động cho thuê trong chu kỳ tới.

VCBS cho rằng, cùng với nguồn cung mới gia tăng, triển vọng phục hồi của thị trường khu công nghiệp sẽ trở nên rõ nét hơn từ cuối năm 2025 sang đầu năm 2026, khi những lo ngại xoay quanh thuế quan dần hạ nhiệt và các khung thỏa thuận thương mại bước đầu được thiết lập. Các chỉ báo vĩ mô như PMI và IIP đã xuất hiện tín hiệu cải thiện, phản ánh tâm lý tích cực hơn của khu vực sản xuất sau giai đoạn thận trọng kéo dài.

Mặc dù mức thuế đối ứng 20% đối với hàng hóa xuất xứ từ Việt Nam, cùng mức thuế 40% đối với hàng trung chuyển, được đánh giá là không thấp và có thể tạo ra áp lực nhất định lên hoạt động sản xuất, xuất khẩu của một số ngành, song VCBS nhận định mức thuế này chưa đủ mạnh để kích hoạt làn sóng dịch chuyển sản xuất quy mô lớn ra khỏi Việt Nam.

Thực tế, nhiều quốc gia cạnh tranh trong khu vực cũng có khả năng phải đối mặt với mức thuế không quá khác biệt, đặc biệt trong bối cảnh chuỗi giá trị của nhiều ngành sản xuất vẫn phụ thuộc sâu vào Trung Quốc.

Bên cạnh đó, việc thiết lập một cơ sở sản xuất mới và tái cấu trúc chuỗi cung ứng là quá trình đòi hỏi chi phí lớn và thời gian dài. Do vậy, các quyết định đầu tư của doanh nghiệp FDI thường dựa trên tính toán chiến lược dài hạn, thay vì phản ứng tức thời trước những động thái chính sách ngắn hạn và tiềm ẩn khả năng thay đổi theo chu kỳ chính trị.

Trên thực tế, nhiều tập đoàn đa quốc gia đã xây dựng mạng lưới sản xuất tại nhiều quốc gia khác nhau, cho phép họ linh hoạt điều chỉnh công suất theo thị trường, như ưu tiên các cơ sở tại quốc gia có mức thuế thấp hơn để phục vụ thị trường Mỹ, trong khi các nhà máy tại Việt Nam đảm nhiệm các thị trường còn lại.

Trong bối cảnh đó, Việt Nam vẫn duy trì được nhiều lợi thế cạnh tranh quan trọng trong thu hút đầu tư khu công nghiệp. Vị trí địa lý giáp Trung Quốc giúp doanh nghiệp tại Việt Nam linh hoạt trong kết nối logistics, với chi phí vận chuyển tương đối thấp và khả năng thích ứng nhanh với biến động chuỗi cung ứng khu vực. Đây là lợi thế đặc biệt quan trọng đối với các ngành sản xuất điện tử, linh kiện và công nghiệp hỗ trợ.

Về chi phí, giai đoạn nguồn cung khan hiếm vừa qua đã đẩy giá thuê đất khu công nghiệp tăng khá nhanh. Tuy nhiên, với việc nguồn cung mới được đưa ra thị trường từ năm 2026, mặt bằng giá thuê được kỳ vọng sẽ ổn định hơn, giảm bớt áp lực chi phí cho nhà đầu tư. Trong khi đó, chi phí lao động tại Việt Nam dù đã tăng đáng kể trong vòng 5 năm qua, phản ánh sự dịch chuyển cơ cấu lao động sang các ngành có yêu cầu tay nghề cao hơn, vẫn duy trì mức cạnh tranh tương đối so với nhiều quốc gia trong khu vực.

Giá điện sản xuất tiếp tục là một điểm cộng đáng chú ý. Giá điện tại Việt Nam hiện duy trì mức cạnh tranh, với lộ trình điều chỉnh tương đối ổn định và không mang tính đột ngột. Yếu tố này đóng vai trò quan trọng trong việc giúp doanh nghiệp dự báo chi phí dài hạn và ổn định kế hoạch sản xuất, đặc biệt với các ngành tiêu thụ nhiều năng lượng.

Một lợi thế mang tính cấu trúc khác là mạng lưới hiệp định thương mại tự do rộng khắp. Tính đến năm 2025, Việt Nam đã ký kết 19 FTA và thiết lập quan hệ đối tác chiến lược với 21 quốc gia, trong đó có 13 đối tác chiến lược toàn diện. Các hiệp định này bao phủ gần 90% GDP toàn cầu và chiếm khoảng 70% kim ngạch xuất khẩu của Việt Nam, giúp thuế quan trung bình đối với hàng công nghiệp giảm mạnh từ 16,6% xuống còn 1,1%.

Dù vậy, VCBS cũng lưu ý rằng phần lớn các FTA hiện nay vẫn mang tính “nông”, chủ yếu tập trung vào cắt giảm thuế, trong khi các cam kết về rào cản phi thuế quan và cơ chế giải quyết tranh chấp còn hạn chế, đồng thời lợi thế này đang dần thu hẹp khi các quốc gia trong khu vực tăng tốc ký kết các FTA tương tự.

Trong bối cảnh khu vực và thế giới đối mặt với nhiều bất ổn về an ninh và chính trị, Việt Nam nổi lên như một điểm sáng ổn định. Sự ổn định địa chính trị và thể chế giúp doanh nghiệp FDI yên tâm hoạch định chiến lược đầu tư dài hạn, giảm thiểu rủi ro liên quan đến quyền sở hữu tài sản, hạn chế gián đoạn sản xuất và bảo toàn chuỗi cung ứng.

PV

Nguồn: thuongtruong.com.vn