Quy mô phục hồi, cấu trúc thị trường định hình lại

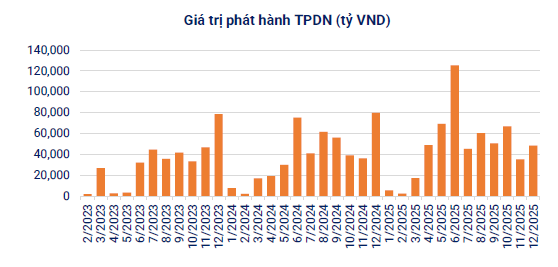

Năm 2025 đánh dấu bước chuyển quan trọng của thị trường trái phiếu doanh nghiệp Việt Nam khi hoạt động phát hành lấy lại nhịp tăng trưởng sau giai đoạn trầm lắng. Lũy kế cả năm, tổng giá trị phát hành mới đạt khoảng 590.600 tỷ đồng, tăng hơn 26% so với năm 2024, trong đó riêng tháng 12 ghi nhận gần 62.500 tỷ đồng, cho thấy hoạt động huy động vốn vẫn duy trì được nhịp độ ổn định ngay cả trong giai đoạn cuối năm.

Cơ cấu phát hành tiếp tục nghiêng mạnh về kênh riêng lẻ với tỷ trọng trên 90%, phản ánh đặc trưng của thị trường trái phiếu Việt Nam vẫn là sân chơi của các nhà đầu tư tổ chức. Tuy nhiên, điểm đáng chú ý là giá trị phát hành ra công chúng tăng mạnh so với năm trước, cho thấy một bộ phận doanh nghiệp đã chủ động quay lại kênh minh bạch hơn sau quá trình tái cơ cấu và đáp ứng các yêu cầu pháp lý mới.

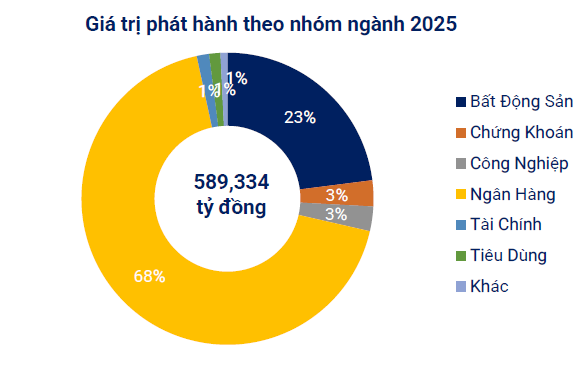

Xét theo ngành nghề, mức độ tập trung của thị trường ngày càng rõ nét. Hai nhóm ngân hàng và bất động sản chiếm tới hơn 90% tổng giá trị phát hành mới, trong khi các ngành ngoài hai lĩnh vực này gần như không đáng kể. Diễn biến này phản ánh quá trình sàng lọc tự nhiên của thị trường, khi chỉ những doanh nghiệp có nhu cầu vốn lớn, năng lực tài chính tương đối vững và khả năng tiếp cận nhà đầu tư tốt mới duy trì được hoạt động phát hành trái phiếu.

Ngân hàng giữ vai trò trụ cột

Điểm nhấn nổi bật nhất của thị trường trái phiếu doanh nghiệp năm 2025 là vai trò áp đảo của khối ngân hàng thương mại. Tổng giá trị trái phiếu ngân hàng phát hành trong nước đạt khoảng 397.500 tỷ đồng, chiếm hơn 67% tổng quy mô phát hành mới toàn thị trường và tăng hơn 30% so với năm 2024.

Trong bối cảnh tăng trưởng tín dụng duy trì ở mức cao, trong khi tốc độ huy động vốn từ tiền gửi có dấu hiệu chậm lại, trái phiếu trở thành công cụ quan trọng giúp các ngân hàng bổ sung nguồn vốn trung và dài hạn, đồng thời cải thiện các chỉ tiêu an toàn vốn. Việc đẩy mạnh phát hành trái phiếu cũng phản ánh yêu cầu ngày càng khắt khe về quản trị rủi ro và tuân thủ các chuẩn mực an toàn tài chính.

Không chỉ vượt trội về quy mô, trái phiếu ngân hàng còn nổi bật về chất lượng phát hành. Kỳ hạn bình quân của trái phiếu ngân hàng phát hành riêng lẻ đạt 5,7 năm – cao nhất trong các nhóm ngành, trong khi phát hành ra công chúng có kỳ hạn bình quân lên tới 7,7 năm. Trên thị trường quốc tế, kỳ hạn phát hành bình quân đạt khoảng 4,3 năm, cho thấy khả năng tiếp cận đa dạng nguồn vốn của khối ngân hàng Việt Nam.

Lãi suất phát hành bình quân của trái phiếu ngân hàng trong năm 2025 ở mức khoảng 6,2%/năm, thấp hơn đáng kể so với mặt bằng chung toàn thị trường và thấp hơn rất nhiều so với nhóm bất động sản. Điều này phản ánh mức độ tín nhiệm cao hơn của ngân hàng, cũng như niềm tin ngày càng được củng cố của nhà đầu tư đối với nhóm tổ chức phát hành này.

Đứng thứ hai sau ngân hàng là nhóm doanh nghiệp bất động sản, với tổng giá trị phát hành đạt gần 138.000 tỷ đồng, tăng 39% so với năm 2024 và chiếm khoảng 23,4% tổng lượng phát hành mới. Tuy nhiên, sự phục hồi này mang tính chọn lọc cao. Phần lớn lượng phát hành tập trung ở các doanh nghiệp lớn, có thương hiệu và khả năng tiếp cận vốn tốt, trong đó riêng hệ sinh thái Vingroup và Vinhomes chiếm khoảng 35% tổng giá trị phát hành của toàn ngành.

Điều này cho thấy kênh trái phiếu vẫn là nguồn vốn quan trọng đối với các doanh nghiệp bất động sản đầu ngành, trong khi nhiều doanh nghiệp quy mô nhỏ và trung bình gần như “mất hút” khỏi thị trường do không đáp ứng được các yêu cầu khắt khe về tài chính, tài sản bảo đảm và minh bạch thông tin. Trái phiếu bất động sản năm 2025 có kỳ hạn bình quân thấp hơn ngân hàng ở kênh riêng lẻ (4,4 năm), nhưng dài hơn ở kênh phát hành ra công chúng (khoảng 10 năm), phản ánh nỗ lực kéo dài thời gian trả nợ trong bối cảnh dòng tiền vẫn còn nhiều áp lực.

Thanh khoản cải thiện, áp lực đáo hạn vẫn là bài toán của năm 2026

Cùng với sự sôi động trở lại của thị trường sơ cấp, thị trường thứ cấp năm 2025 cũng ghi nhận sự cải thiện rõ rệt về thanh khoản. Tổng giá trị giao dịch cả năm đạt gần 1,4 triệu tỷ đồng, tăng gần 30% so với năm trước, trong đó trái phiếu ngân hàng và bất động sản chiếm khoảng 77% tổng giá trị giao dịch. Diễn biến này cho thấy dòng tiền đã quay trở lại thị trường, song vẫn tập trung vào các tài sản có mức độ an toàn và thanh khoản cao.

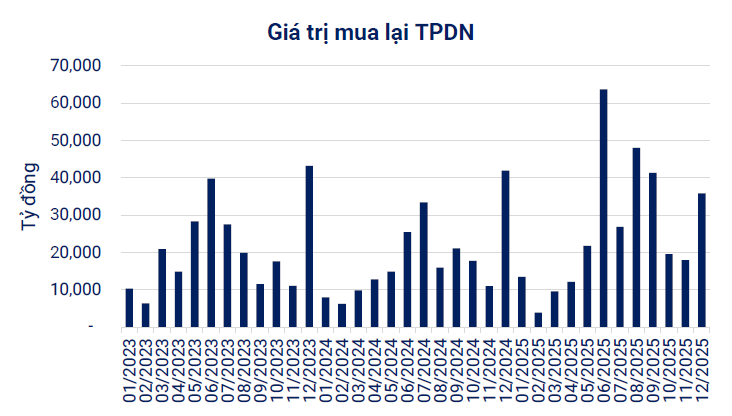

Song song với sự phục hồi phát hành, hoạt động mua lại trái phiếu trước hạn tiếp tục diễn ra sôi động. Lũy kế cả năm, tổng giá trị trái phiếu được mua lại trước hạn đạt hơn 296.000 tỷ đồng, tăng gần 36% so với năm 2024. Điều này phản ánh áp lực tái cơ cấu nợ vẫn hiện hữu, đồng thời cho thấy nỗ lực chủ động cân đối dòng tiền của nhiều doanh nghiệp trong bối cảnh môi trường huy động vốn chưa thực sự dễ dàng.

Về nghĩa vụ thanh toán, năm 2025 ghi nhận tổng giá trị trái phiếu chậm thanh toán khoảng 137.300 tỷ đồng, trong đó nhóm bất động sản chiếm tỷ trọng lớn. Dù giá trị trái phiếu chậm trả trong năm 2025 đã giảm so với năm trước, quy mô vẫn ở mức đáng chú ý, tập trung chủ yếu ở nhóm bất động sản.

Bước sang năm 2026, thị trường trái phiếu sẽ đối mặt với phép thử không nhỏ khi khoảng 227.000 tỷ đồng trái phiếu đến hạn, trong đó riêng bất động sản chiếm khoảng 140.000 tỷ đồng và đỉnh đáo hạn rơi vào quý 4. Áp lực này đòi hỏi doanh nghiệp phải nâng cao năng lực trả nợ, đồng thời buộc thị trường tiếp tục duy trì kỷ luật phát hành và minh bạch thông tin.

Tổng thể, năm 2025 đánh dấu bước chuyển quan trọng của thị trường trái phiếu Việt Nam - từ giai đoạn tăng trưởng nóng sang giai đoạn phục hồi có chọn lọc. Việc ngân hàng giữ vai trò chủ đạo không chỉ phản ánh nhu cầu vốn lớn của khu vực tài chính, mà còn cho thấy xu hướng dịch chuyển của dòng tiền về những tài sản an toàn hơn. Tuy nhiên, để thị trường thực sự phát triển bền vững, năm 2026 sẽ là thời điểm then chốt, nơi niềm tin nhà đầu tư được kiểm chứng bằng chất lượng phát hành và khả năng thực hiện nghĩa vụ của các tổ chức phát hành.

PV

Nguồn: thuongtruong.com.vn